*Air Insight e LRCA Defense Consulting - 28/04/2022

A Embraer reduziu seu prejuízo do primeiro trimestre em relação ao ano passado, relatando um prejuízo líquido de US$ 31,7 milhões atribuível aos acionistas. Isso se compara a US$ -89,7 milhões no mesmo período do ano passado. No entanto, a empresa brasileira voltou a ter prejuízo depois de relatar um pequeno lucro de US$ 2,1 milhões no último trimestre do ano passado.

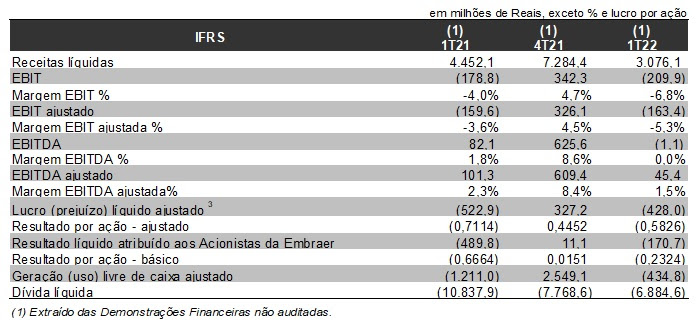

O prejuízo líquido ajustado foi de US$ 78,5 milhões em comparação com US$ -95,9 milhões no primeiro trimestre do ano passado. O EBIT ajustado foi de US$ 27 milhões versus US$ 29,6 milhões, o EBITDA Ajustado foi positivo em US$ 13,2 milhões versus US$ 18 milhões em 2021. O EBIT inclui US$ 9,3 milhões em despesas relacionadas à Eve Urban Mobility, que se soma aos US$ 5,3 milhões já incluídos no resultado do quarto trimestre de 2021.

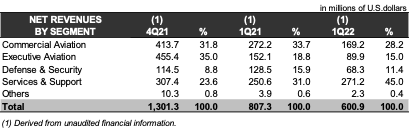

As receitas do grupo caíram para US$ 600,9 milhões, ante US$ 807,3 milhões. Por segmento de negócios, a Aviação Comercial produziu apenas US$ 169,2 milhões em receitas em comparação com US$ 272,2 milhões no mesmo período do ano passado. A Embraer atribui isso a menores entregas de aeronaves (seis versus nove) devido ao desligamento da unidade em janeiro, quando foi concluída a reintegração da Aviação Comercial à empresa. A unidade havia sido preparada anteriormente para a joint venture com a Boeing, que entrou em colapso em 2020.

Os jatos executivos também produziram receitas menores, de US$ 89,9 milhões, em comparação com US$ 152,1 milhões, também causadas por entregas menores de 13 aeronaves no ano passado para oito neste primeiro trimestre. A área de Defesa e Segurança reportou US$ 68,3 milhões em receitas, abaixo dos US$ 128,5 milhões. Isso foi causado pela falta de entregas de KC-390 durante o trimestre. Serviços e Suporte foi a única unidade a aumentar suas receitas para US$ 271,2 milhões, de US$ 250,6 milhões, à medida que as atividades de MRO decolaram graças ao aumento das atividades de vôo dos clientes das companhias aéreas.

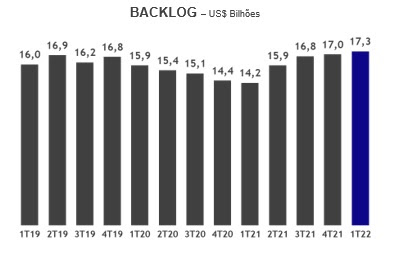

Durante o trimestre, a Embraer investiu US$ 21,4 milhões no desenvolvimento dos jatos E e E2, incluindo os recém-lançados cargueiros E190F e E195F, programados para entrar em serviço no início de 2024. Os investimentos totais foram de US$ 8,7 milhões. A carteira de pedidos total da Embraer cresceu para US$ 17,3 bilhões, ante US$ 17 bilhões no quarto trimestre e o maior nível desde o segundo trimestre de 2018. Isso inclui 315 E-jets, dos quais 166 E195-E2s, 143 E175s, três E190s e três E190-E2s .

A empresa encerrou o primeiro trimestre com US$ 1,453 bilhão em dívida líquida, ligeiramente acima dos US$ 1,392 bilhão em dezembro. A dívida total foi de US$ 3,6 bilhões, uma queda de US$ 0,5 bilhão. A liquidez melhorou para US$ 2,6 bilhões. O fluxo de caixa livre melhorou drasticamente de US$ -226,6 milhões no primeiro trimestre do ano passado para US$ -67,8 milhões, resultado de um resultado líquido mais alto e rigorosa disciplina de capital de giro, estoques mais baixos e pagamentos antecipados de clientes.

A Embraer mantém sua orientação para 2022, esperando entregar 60-70 E-jets, 110 a 110 jatos executivos, receitas entre US$ 4,5 a US$ 5,0 bilhões e margem EBIT Ajustado de 3,5 a 4,5% e fluxo de caixa livre de US$ 50 milhões.

Por sua vez, a empresa os seguintes destaques em seu balanço:

- Entrega de 14 jatos no primeiro trimestre, dos quais 6 aeronaves comerciais e 8 jatos executivos (6 leves e 2 médios).

- A Carteira de pedidos firmes (backlog) encerrou o 1T22 em US$ 17,3 bilhões (+US$ 0,3 bilhão comparado ao 4T21). O maior nível desde 2T18, impulsionado por um nível de pedidos consistente.

- A Receita líquida foi de R$ 3.076,1 milhões no trimestre, queda de 31% comparado com 1T21, apesar de quase um mês de paralisação da Companhia em janeiro devido à reintegração sistêmica e legal da unidade de negócio da Aviação Comercial. Em contrapartida, a margem bruta consolidada reportada foi de 20,3%, superior aos 9,5% reportado no 1T21 devido ao melhor desempenho de margem bruta em todos os segmentos da Companhia.

- O EBIT e o EBITDA ajustados foram de R$ (163,4) milhões e de R$ 45,4 milhões, respectivamente, levando a margem EBIT ajustada de -5,3% e margem EBITDA ajustada de 1,5%. Incluindo despesas não-recorrentes de R$ 89,0 milhões no trimestre.

- O Fluxo de Caixa Livre (FCL) no 1T22 teve um uso de R$ (434,8) milhões, que representou uma melhora significativa em relação ao consumo de R$ (1.211,0) milhões no fluxo de caixa livre no 1T21, tendo seu melhor desempenho desde o 1T10, e consistente com as medidas de otimização de capital de giro e de eficiência da Companhia.

- Variação Cambial & Hedge – no 1T22, houve reconhecimento de créditos de R$ 3,8 milhões relacionados a despesas com a folha de pagamento devido ao hedge de fluxo de caixa, que mitigou a exposição frente à variação cambial tendo em vista que aproximadamente 13% dos custos são em Reais.

- A Companhia encerrou o trimestre com dívida total de R$ 16,8 bilhões, ou R$ 5,6 bilhões menor quando comparado ao 4T21 e em linha com a estratégia de melhoria da estrutura de capital.

- A Companhia reafirma todos os aspectos de suas projeções financeiras e de entregas para o ano de 2022, sem variação material em relação à última divulgação de resultados.

Receita Líquida e Margem Bruta

A Receita liquida consolidada de R$ 3.076,1 milhões (US$ 600,9 milhões) no 1T22 representou uma redução de 31% em relação ao mesmo período do ano anterior, impulsionada principalmente por menores entregas na Aviação Comercial e Executiva e menores receitas na Defesa & Segurança, apenas parcialmente compensadas por maiores receitas em Serviços & Suporte. Além disso, as entregas no trimestre foram impactadas negativamente pelo período de um mês de paralisação da Companhia, em janeiro de 2022, devido a reintegração da unidade de negócio de Aviação Comercial.

Aviação Comercial reportou uma redução na receita de 44% no ano para R$ 853,9 milhões devido à expectativa de entregas menores de aeronaves no trimestre. No 1T22, a margem bruta consolidada da Aviação Comercial foi de 11,2%, superior aos -1,3% reportado no 1T21.

Aviação Executiva apresentou receita de R$ 448,9 milhões no 1T22, que quando comparada ao 1T21 foi 47% menor, devido a uma redução esperada de 38% nas entregas do período. No entanto, a margem bruta consolidada reportada no 1T22 foi de 18,5%, superior aos 6,6% reportados no 1T21.

Defesa & Segurança reportou uma queda de receita de 50% para R$ 353,8 milhões, impactada principalmente por não ocorrerem entregas de KC-390 no trimestre. A margem bruta consolidada de Defesa & Segurança reportada no 1T22 foi de 14,5%, superior aos 10,4% reportados no 1T21.

Serviços & Suporte apresentou receita de R$ 1.407,9 milhões, representando um crescimento de 3% em relação ao ano anterior, demonstrando a contínua e sólida recuperação das atividades de voo das companhias aéreas desde o pico da pandemia em 2020. A margem bruta consolidada de Serviços & Suporte no 1T22 foi de 26,9% superior aos 24,3% relatados no 1T21.

A margem bruta consolidada da Companhia, reportada no 1T22, foi de 20,3% e superior aos 9,5% reportados no 1T21, com melhora em todos os segmentos, especialmente na Aviação Comercial e Executiva.

EBIT e EBIT ajustado

No 1T22, os resultados reportados da Companhia incluem um item específico relacionado às despesas do negócio da Eve de R$ (46,5) milhões, conforme resumido na tabela abaixo.

Excluindo-se esse item especial, o EBIT Ajustado do 1T22 foi de R$ (163,4) milhões, e a margem EBIT Ajustada foi de -5,3%, comparado ao 1T21, quando o EBIT Ajustado foi de R$ (159,6) milhões e a margem EBIT Ajustada foi de -3,6%. O EBIT Ajustado do 1T22 também inclui despesas relacionadas a reintegração da Aviação Comercial, Arbitragem e outras despesas não recorrentes totalizando R$ 89,0 milhões. Se excluirmos todos os efeitos extraordinários, a margem EBIT Ajustada teria sido de -2,4%.

No 1T22, o EBIT Ajustado foi negativo, impulsionado principalmente por menores entregas na Aviação Comercial e Executiva e pela queda na receita no segmento de Defesa & Segurança.

Resultado líquido

No 1T22, a Embraer apresentou Prejuízo líquido e Prejuízo por ação de R$ (170,7) milhões e R$ (0,23), respectivamente, comparados ao Prejuízo líquido de R$ (489,8) milhões e R$ (0,67) em Prejuízo por ação no 1T21.

Gestão de dívidas e passivos

A Embraer encerrou o 1T22 com uma posição de Dívida líquida de R$ 6,9 bilhões, ante os R$ 7,8 bilhões na comparação com à Dívida líquida do 4T21 e dos R$ 10,8 bilhões do 1T21. A posição de Dívida líquida da Companhia aumentou no trimestre devido ao uso do fluxo de caixa livre. Além disso, a posição de liquidez caiu para R$ 10,0 bilhões, de R$ 14,7 bilhões no 4T21, com pagamento de R$ 2.692,5 milhões (US$ 471,1 milhões) de dívida de curto e longo prazo.

No 1T22, a maturidade do endividamento foi de 3,8 anos, comparado a 3,7 no 4T21. O custo da dívida em dólar no 1T22 foi de 5,20% a.a., em linha com os 5,08% a.a. no 4T21. Enquanto o custo da dívida em reais aumentou para 6,39% a.a. no 1T22 comparado a 5,04% no 4T21.

A Companhia continua a gestão futura de passivos e lançou um cash tender de ~USD 300 milhões para recomprar títulos em circulação, com isso, a maturidade do endividamento está próximo a quatro anos em 1T22.

Fluxo de caixa livre

No 1T22, o uso de Fluxo de caixa livre ajustado foi de R$ (434,8) milhões, que representou uma melhora significativa em relação aos R$ (1.211,0) milhões reportados no 1T21. Decorrente do melhor resultado líquido e da disciplina contínua com relação ao capital de giro, especialmente ao manter estoques menores, bem como imobilizado e adiantamentos de clientes mais elevados (passivos de contratos).

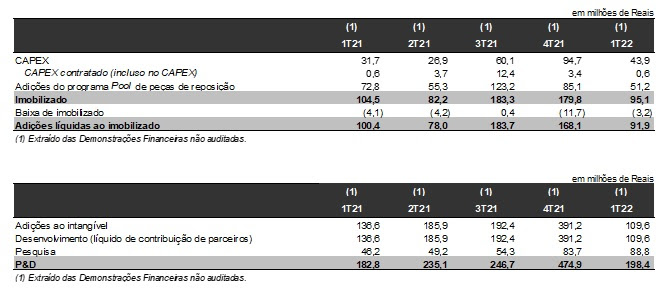

Capex

As Adições liquidas ao imobilizado totalizaram R$ 91,9 milhões no 1T22, comparado aos R$ 100,4 milhões do 1T21. Além disso, no total de Adições liquidas ao imobilizado no 1T22, o Capex representou R$ 43,9 milhões, e Adições do programa de Pool de peças de reposição representaram R$ 51,2 milhões, parcialmente compensados pela Baixa de imobilizado de R$ (3,2) milhões provenientes do resultado de venda de imobilizado.

Além disso, as Adições ao intangível no 1T22, foram de R$ 109,6 milhões e estão relacionadas ao desenvolvimento de produtos, principalmente ao programa dos E-Jets E2, da Aviação Comercial. Em 1T22, a Companhia investiu um total de R$ 91,9 milhões em Adições líquidas ao imobilizado e R$ 198,4 milhões em Pesquisa & Desenvolvimento (P&D).

Capital de Giro

O capital de giro refletiu positivamente no desempenho geral do caixa da empresa, mesmo ao se considerar a sazonalidade, entregando seu melhor fluxo de caixa do primeiro trimestre desde 2010. Os principais contribuintes foram a otimização da gestão de estoques e maiores passivos contratuais quando comparados ao 4T21.

Backlog

Ao final do trimestre, a carteira de pedidos firmes era de US$ 17,3 bilhões, representando um aumento de 22% e 2% em relação ao 1T21 e 4T21, respectivamente, atingindo a maior carteira de pedidos do trimestre desde o 2T18.

Aviação Comercial

Em 1T22, Embraer entregou 6 jatos comerciais, conforme demonstrado abaixo:

Foram entregues quatro E175 para a Skywest (Alaska) e dois E195-E2 para a Aircastle (KLM). Foi planejado um menor número de entregas devido à reintegração do segmento de negócio da Aviação Comercial e serviços e suportes relacionados. As atividades relacionadas a reintegração dos sistemas foram realizadas em janeiro, nesse período a fábrica esteve praticamente fechada.

Na Aviação Comercial, a Embraer entrará no mercado de transporte aéreo de carga com o lançamento das Conversões de Passageiros para Cargas (PPC) das aeronaves E190F e E195F. A conversão completa para o cargueiro estará disponível para todas as aeronaves E190 e E195 usadas, com entrada em serviço prevista para o início de 2024. A iniciativa surge ao endereçar três grandes oportunidades: (1) A condição atual de cargueiros antigos com fuselagens estreitas, que estão dentro da janela de final de operação e possuem tecnologia ineficiente e altamente poluentes;

(2) A contínua transformação da intersecção entre comércio e logística;

(3) Os E-Jets que entraram em serviço há cerca de 10-15 anos estão em um período de conclusão de seus contratos de arrendamentos de longo prazo e iniciando seu ciclo de substituição. O PPC é uma oportunidade de estender a vida útil dos E-Jets mais maduros por mais um período de 10 a 15 anos e continuar oferecendo desempenho e economia impressionantes na próxima década. As conversões E190 e E195 PPC também facilitam a substituição das aeronaves de passageiros mais antigas por E2s de nova geração.

A carteira de pedidos (backlog) e as entregas da Aviação Comercial ao final do 1T22 eram as seguintes:

Aviação Executiva

A Aviação Executiva entregou seis jatos leves e dois jatos médios, totalizando oito aeronaves entregues no 1T22.

As vendas de Aviação Executiva mantiveram-se fortes no trimestre, com pedidos de vendas superando os níveis do ano anterior. Como resultado, o índice book-to-bill permanece acima de 2,5 para 1, o mais alto do setor.

O crescimento nos segmentos de jatos executivos leves e médios continua. A Aviação Executiva da Embraer está bem-posicionada para capitalizar esse crescimento, com produtos de performance solida e aumento da demanda dos clientes.

Defesa & Segurança

A Tempest bateu recordes de receita, registrando crescimento de 11% em relação ao 1T21. Esse crescimento foi sustentado por um sólido portfólio de produtos e serviços de segurança cibernética, ampliando sua base para mais de 300 clientes ao longo do ano.

Em abril, a Embraer assinou dois contratos com o Exército Brasileiro. O primeiro para a aquisição de quatro unidades adicionais de radar SABER M60 e o segundo para o desenvolvimento e implantação da Fase Dois do Programa Estratégico do Exército para o Sistema Integrado de Monitoramento de Fronteiras (SISFRON), que serão incluídos no backlog do 2T22.

Serviços & Suporte

A Embraer assinou uma extensão de contrato de longo prazo para o Programa Pool com a German Airways. Além disso, um destaque para o novo programa de Serviços Técnicos de longo-prazo de Pool de E190 celebrado entre a Embraer e a companhia aérea Aerolíneas Argentinas, juntamente com a RPM, em um acordo para estender o suporte aos componentes de simulador de voo. Atualmente, o programa Pool da Embraer apoia mais de 50 companhias aéreas em todo o mundo.

Nenhum comentário:

Postar um comentário

Seu comentário será submetido ao Administrador. Não serão publicados comentários ofensivos ou que visem desabonar a imagem das empresas (críticas destrutivas).